りらく

りらく

もし、FXで失敗したらどれくらいの損失が出るんだろう?

りらくのように、FXに興味はあるけれど怖いイメージがあって不安に思われている方は多いのではないでしょうか。

しかし、実はFXについての正しい仕組みをきちんと理解できれば、必要以上に怖がる必要はないことがわかります。

そこで今回は、FXが怖いとイメージされてしまう理由と、FX初心者が抑えておくべきリスクを最小限に抑えるための6つのトレード方法をお伝えしていきます。

目次

なぜFXは怖いのか?

FXに関する以下のようなエピソードを耳にしたことはありますか?

- 全財産を失った

- 借金を抱えた

- 自己破産した

このようなエピソードを聞いて、多くの方が「FX=怖い」というイメージを持っています。

FXに関するこのようなエピソードを耳にして、多くの方が「FX=怖い」というイメージを持っています。

しかし、どのFX業者においても「ロスカット」という制度や、海外FX業者であれば「ゼロカット」という仕組みがあります。

そのため、基本的には借金を背負うことはありません。

なお、ロスカットとゼロカットについては、後ほど解説していきます。

それでも、運用資金を金融機関から借り入れてしまえば、借金を抱えることになってしまいます。

このような借金を繰り返していれば、いずれ返済できない程の債務となり、最悪の場合は自己破産してしまう事例が多くあります。

つまり、FXのトレードでは「絶対にお金を借りてトレードしない」ということが大切ですね。

それでは、これから初めてFXをする方が知っておくべき、リスクを抑えて利益を生むためのトレード方法を以下で詳しく解説していきます。

初心者必見!リスクを抑えたFXのトレード方法

そもそも先程触れた通り、FXではロスカットやゼロカットという制度があり、基本的に借金を抱えることはありません。

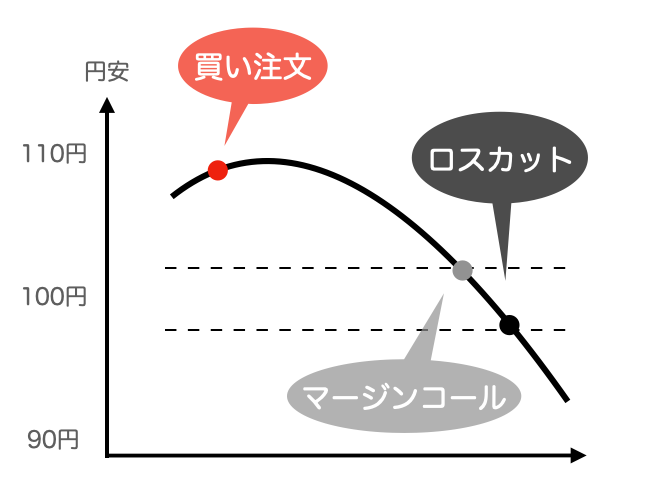

ロスカットとは、口座資金に対する含み損が一定水準に達したときに、FX業者が自動的に決済する仕組みのことです。

口座に預け入れた資金以上の損失を防いで投資家の資産を守る役割があります。

ゼロカットとは、海外FX業者特有の制度です。

口座に預けている資金以上のマイナスが発生した場合には、その損失分を海外FX業者が負担してくれます。

つまり、口座残高はゼロになってもマイナスになることはありません。

しかし、ロスカットやゼロカットがかかってしまうようなトレードをしていては、借金は抱えなくとも大きな損失を出しかねません。

以下は、FXで大きな損失を最小限に抑えて利益をつくっていくために、FX初心者が気をつけるべき6つのポイントです。

- 全ての取引をハイレバレッジにしない

- 逆指値注文を使って損切りを徹底する

- 土日にポジションを持ち越さない

- イベント時のトレードは避ける

- 取引量が多い通貨からトレードを始める

- 資金管理を怠らない

それぞれ、FXの用語解説を含めながらわかりやすく解説していきます。

全ての取引をハイレバレッジにしない

初めてFXをするのであれば、むやみにハイレバレッジでトレードしないようにしましょう。

レバレッジとは、自己資金の何倍という金額で取引ができる仕組みのことです。

国内FX業者は最大25倍、海外FX業者は最大300~1000倍程度のレバレッジをかけることができます。

上手く活用すれば少ない資金で効率的に利益をつくっていけるため、FXの魅力の1つとも言われています。

しかしその反面、レバレッジを高く設定すればそれだけリスクも高まります。

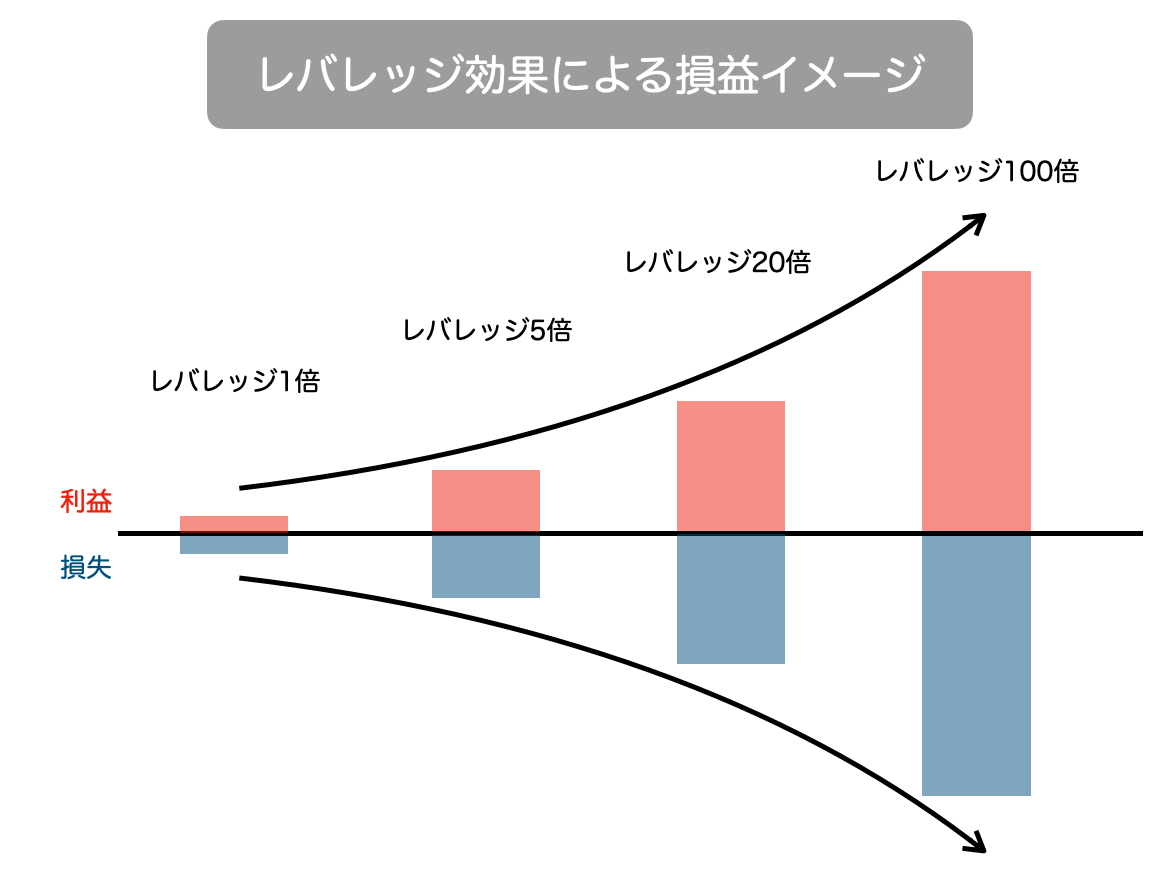

下図は、レバレッジ効果による損益のイメージです。

レバレッジ100倍で取引した場合、得られる利益も100倍ですが損失も100倍となります。

そのため、為替が予想と反対の動きをしたときに大きな損失を抱える可能性が高まります。

大きな利益を求めて常に高いレバレッジをかけていると、相場が不利な方向に動いたときに大きな損失を出してしまうため、とてもリスクが大きいです。

FXを始めたばかりの時は小さいポジションからトレードしていくことをおすすめします。

しかし実は、レバレッジの倍率設定は自分で自由にできるわけではありません。

口座に預け入れる資金額に応じて、レバレッジが設定されます。

つまり、自分が設定したいレバレッジの倍率に合わせて、口座に必要証拠金の額を入金していけばよいのです。

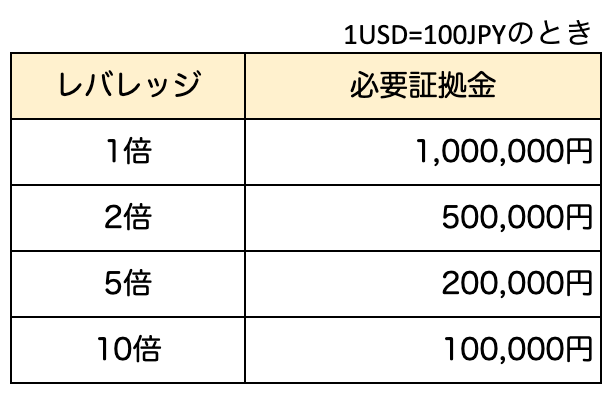

例えば、1Lot(ロット) = 1万通貨の国内FX業者で、USD/JPYを1Lot取引する場合の各レバレッジにおける必要証拠金は以下のとおりです。

1Lotとは、FXを取引する際の通貨量の単位のことで、最低取引単位を表しています。

実際のトレードではLot数ごとに通貨を購入したり売却したりします。

また、1Lotの通貨量はFX業者によって異なります。

上図の通り、レバレッジを低くしてトレードしたければ、多くの資金を口座に預け入れる必要があります。

リスクを抑えてトレードするためにはその分資金も必要になるということですね。

ただし、ハイレバレッジを使ってはいけないわけではなく、むしろレバレッジを設定できることこそがFXの魅力とも言えます。

逆指値注文を使って損切りを徹底する

取引を開始すると同時に、逆指値で損切り注文を先に出しておきましょう。

逆指値注文は、損失を限定させるために使われる注文方法です。

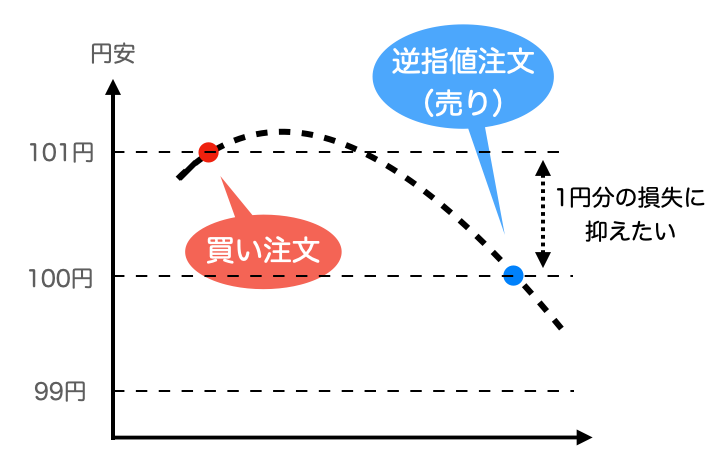

以下の図を使って、逆指値注文について解説していきます。

1米ドル=101円のときに、為替レートは更に上がると予想して、米ドルを買って日本円を売ったとします。

損失額を1円分の下げ幅に抑えておきたい場合、買い注文をすると同時に、1米ドル=100円で売りの逆指値注文を入れておきます。

すると、仮に予想と反して為替レートが下げてしまった際、1米ドル=100円で売りの決済が行われ、1円分の損失額に限定することができます。

このようにあらかじめ逆指値注文を入れておけば、常に為替変動をチェックしていなくても、1米ドル=100円になったタイミングで勝手に決済されるため安心ですよね。

また、逆指値注文を入れず、いざ含み損を抱えた時に自分で損切り注文を出すことは、思っている以上にとても難しいものです。

損切りできずにいる間にますます損失を膨らませてしまった、というのはよくある事例です。

いつか相場が戻るかもしれないという淡い期待を抱いてしまってなかなか損切りに踏み切れない、という心理は人間誰しもが潜在的に持っています。

行動経済学においてもこの心理を裏付ける理論が提唱されている程です。

少なくともトレードや損切りに慣れるまでは、損失を拡大させないために必ず逆指値注文を利用することをおすすめします。

土日にポジションを持ち越さない

週末の市場が閉まる前に、ポジションを保有しておかないようにしましょう。

なお、通貨を買っている状態または売っている状態を「ポジション」と言い、「買い(売り)ポジションを持っている」と表現したりします。

月曜日の日本時間早朝は、ニュージーランドとオーストラリアの市場しか開いておらず、市場参加者が少ないため流動性が低く、為替に大きな変動が起きやすい時間帯です。

以下の図のように、仮に逆指値で損切り注文を入れていたとしても、月曜日の始値が逆指値注文で指定した価格よりも更にマイナスだった場合、その始値で決済されてしまいます。

予期せぬ出来事に備えて、基本的には土日はポジションを持ち越さないようにしておきましょう。

イベント時のトレードは避ける

重要な経済指標の発表時や、大統領選挙等、為替に大きな影響を与えやすいイベント時のトレードは、初心者は特に避けておきましょう。

代表的な経済指標として挙げられるのは、毎月第一金曜日に発表される「米国雇用統計」です。

米国雇用統計は、米国の政策金利を決める上での参考指標ともされているため、なかでも為替に影響を与えやすい重要指標とされています。

そのため、発表直後にはマーケットが大きく動くことが多いです。

以下は、2021年5月7日の米国雇用統計発表時直後の米ドル円チャートです。

このように発表直後に一気に値が変動してしまい、逆指値で損切り注文を出していても指定した価格を下回る価格で決済されてしまう可能性があります。

また他にも、アメリカの政策金利が決定する会合、米連邦公開市場委員会(以下、FOMC)も為替に影響を与えやすいイベントの1つとして注目されています。

アメリカだけじゃなく各国の政策金利を決める会合は注意しておくと良いでしょう。

引用:楽天証券 トウシル

日本だと「日銀金融政策決定会合」、EUだと「欧州中央銀行理事会」というものがあります。

上図の青く塗られている部分は、会合が集中している日程であり、相場変動が大きくなる可能性が高い期間です。

こういったイベントが集中する時期にも注目しておいたほうがよいですね。

これらのような急激な変動が予測されるイベント時には極力トレードを避けておく、というのもリスクを抑えるための重要な戦略の1つです。

取引量が多い通貨からトレードを始める

はじめてのFXトレードで通貨ペアを選ぶ際は、まず取引量に注目すると良いでしょう。

なぜなら取引量が多い通貨ペアは、急激な相場変動も起こりにくく、比較的低リスクのトレードが可能です。

取引量が多い通貨ペアとしては、米ドル/ユーロ、米ドル/日本円、ユーロ/日本円が挙げられます。

このような米ドルやユーロ、日本円といった取引量の多い通貨はメジャー通貨と呼ばれています。

一方で、トルコリラや南アフリカランド、メキシコペソ等の新興国通貨は取引量が少ない通貨とされており、こういった通貨をマイナー通貨と呼びます。

取引量が少ないと、急激に値動きが上下する可能性が高くなります。

以下の図は、2018年11月のトルコリラ/日本円の変動率を示したラインチャートに米ドル/日本円、ユーロ/米ドルの変動率のチャートを重ねたものです。

引用:OANDA JAPAN

米ドル/日本円やユーロ/米ドルの値動きが1%以内と緩やかな変動であったのに対し、トルコリラ/日本円の変動率は1ヶ月以内でも7%と大きな変動があったことがわかります。

変動率が大きいほど狙える利益も大きくはなりますが、一方で、損失も大きくなってしまう可能性があるため、価格が不安定な通貨のトレードは注意する必要があります。

また、多くの人が取引をする通貨はそれだけ流動性が高くなり、結果としてFXの取引手数料であるスプレッドが低い傾向にあるというメリットもあります。

まずは、値動きが激しくない通貨ペアからトレードに慣れていきましょう。

資金管理を怠らない

自分の全財産をつぎ込んでトレードに臨んではいけません。

そんなの当たり前、と思うかもしれませんが、気づいたらそうなっていたというケースが比較的多いのがFXの特徴です。

その理由の多くは、「追証制度」にあります。

追証とは追加証拠金のことで、上述したロスカットの際に関連してきます。

含み損がロスカット水準に達するその前段階で、FX業者から追加証拠金の支払いが求められます。

これをマージンコールと言います。

追加証拠金を支払うことにより、ロスカット水準を下げることができます。

以下の図のように、マージンコールを受けても追加証拠金の支払いがないままロスカット水準に達した場合に、強制ロスカットが発動します。

この仕組み上、マージンコールを受けても相場がまだ回復すると期待している人は、強制ロスカットを避け資金を口座に投入をします。

予測どおり相場が回復すればまだ良いのですが、仮に更に下げが続くと、マージンコールと追加証拠金の支払いが繰り返されることになります。

すると、気づけば全財産を投入していたり、最悪の場合、自己資金が尽きても金融機関等から借り入れた資金を投入してしまう人もいます。

投資はあくまで余裕資金で行うことが鉄則です。

生活資金まで投入し始めてしまうと、トレードへの恐怖感が増し、冷静な判断を欠くことにも繋がります。

FXは特に変動が激しいため、最悪なくなってもいいと思えるお金でトレードすることをおすすめします。

自分のお金で始めることに抵抗がある方は、口座開設をすることで一定額のトレード資金(ボーナス)をもらえるところもあるため、ボーナスを使ってFXにチャレンジすることもできます。

ボーナスでトレードを実際にやってみて、余裕があればさらに自己資金を入れてトレードを続けて見るのでもよいのではないでしょうか。

まとめ

FXが怖いというイメージを持つ理由の多くは、FXに失敗して全財産を失ったり、借金を抱えてしまったりしたエピソードをSNSやネットニュース等で耳にする機会が多いからでした。

しかし実際には、損失の拡大を止めるロスカット制度があったり、中には借金を肩代わりしてくれるゼロカット制度があるFX業者もあります。

さらに、今回ご紹介した6つのルールを意識して自分でリスクをコントロールできれば、全財産を失うことや借金を抱えるようなことはありません。

必要以上にFXを怖がる必要はないとおわかりいただけたのではないでしょうか。

それでもいきなり自分のお金でFXをすることに躊躇いがある方は、バーチャル上のお金でトレードできるデモ口座を利用して実際のトレードを体感してみてはいかがでしょうか。

.png)

海外fx-口座開設ボーナス.001-1-160x160.jpeg)

コメントを残す