昨今の低金利時代では預金しても利息を期待できないため、外貨での保有は誰もが一度は考えますよね。

外貨で持つ場合は外貨預金やFXが候補としてよく挙げられますが、そもそも外貨預金とFXは何が違うのか、どっちが良いのかわからないという声もよく聞きます。

実は外貨預金もFXも仕組み自体は変わらないのですが、取引コストや利息の受け取り方など違いがあります。

そこで今回は、外貨預金とFXの違いをそれぞれの特徴を踏まえながら、わかりやすく解説していきます。

目次

外貨預金とFXの違いを徹底解説!

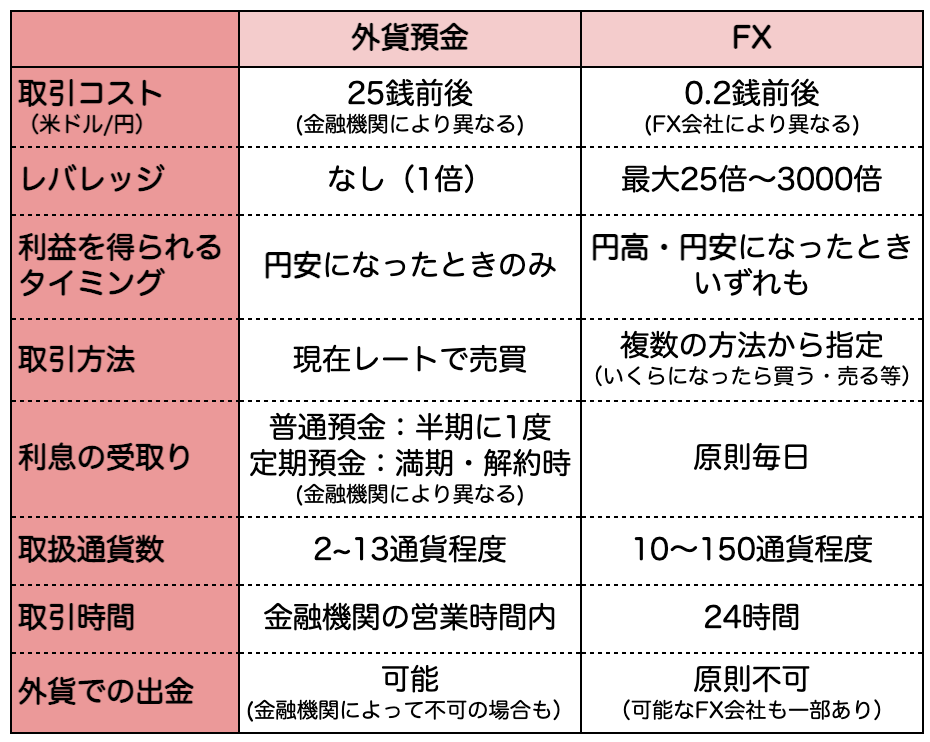

まずは、外貨預金とFXの違いを明確にするために表にまとめてみましたので、以下をご覧ください。

取引コストやレバレッジの有無に加え、取引が可能な時間などにおいて違いがあります。

レバレッジについては後述しますが、レバレッジを効かせられるFXと効かせられない外貨預金では、抱えるリスクの大きさにも差が出てきます。

また、取扱通貨数も大きく違い、FXでは外貨預金で取引できないようなレアな通貨でトレードすることもできるので取引の幅が広がりますね。

以下では、外貨預金とFXにおける違いをピックアップして詳しく解説していきます。

取引コストが断然違う!?

大きな違いの1つに、取引コストが挙げられます。

金融機関や通貨によっても差はありますが、上の表を見てわかる通り、外貨預金とFXでは100倍以上のコスト差が出るケースも稀ではありません。

2021年6月時点の三菱UFJ銀行の米ドル円の為替手数料は、インターネットバンキングを利用すれば1米ドルあたり25銭です。(窓口だと1米ドルあたり1円)

ネット銀行ではさらに安い手数料を実現しているところも多く、中には手数料無料のキャンペーンがある銀行もありますが、一般的には外貨預金の為替手数料は25銭前後です。

次に、FXの取引コストについて見ていきます。

FX取引における為替手数料にあたる部分が、「スプレッド」です。

円と外貨を交換する取引において、売る場合と買う場合では取引価格が異なります。

売る場合の取引価格を算出する際に利用するのが「売りレート」、買う場合に利用するのが「買いレート」です。

この売りレートと買いレートの差額がFXでの取引コスト、つまりスプレッドです。

例えば、米ドル円の売りレートが100円、買いレートが99.98円の場合、スプレッドは0.02円、つまり2銭となります。

「スプレッドが狭い(広い)」と言ったりしますが、狭ければ狭いほど取引コストは安く、トレードをする上ではメリットが大きくなります。

スプレッドに関してもFX会社によってそれぞれですが、2021年6月現在だと1米ドルあたり0.2銭を標準スプレッドに設定している会社が多いです。

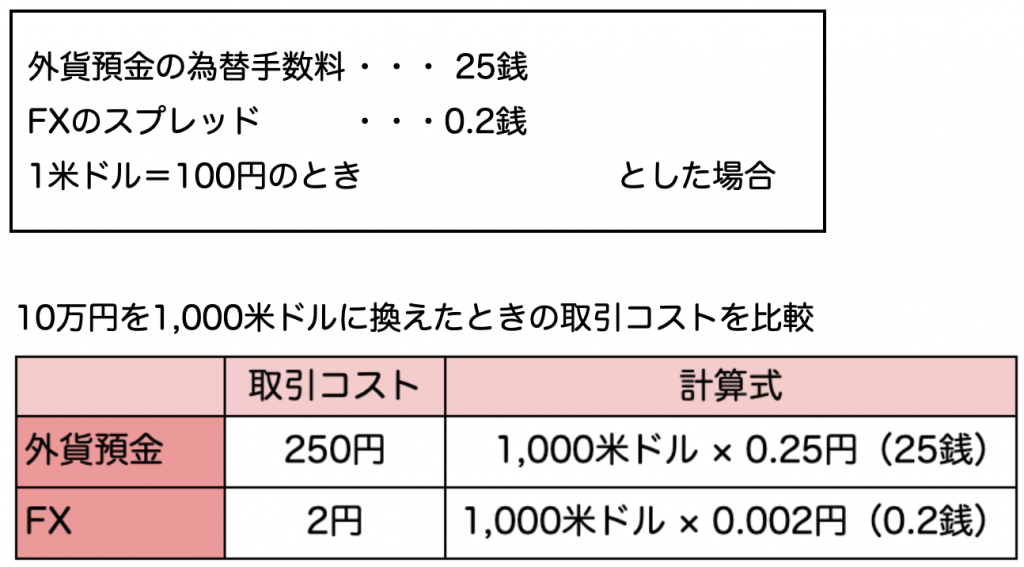

では、外貨預金とFXそれぞれの取引コストを具体的に比較してみましょう。

通貨交換時の為替レートにもよりますが、FXであれば10万円分の資金をたった数円でドルに換えられるとは、取引コストの安さが際立ちますね。

りらく

りらく

外貨預金はレバレッジ1倍?

レバレッジという言葉、聞いたことがある方は多いのではないでしょうか。

外貨預金ではレバレッジを効かせることはできませんが、FXでの取引であれば可能で、レバレッジの活用により少ない資金で大きな利益を狙うことができます。

では、レバレッジが具体的にどういう仕組みなのか、以下で詳しく解説していきます。

例えば、10万円の資金をFX口座に入金して、レバレッジ100倍で取引をすると、1,000万円までの取引が可能になります。

この時、口座に入金した10万円を「証拠金」と呼びます。

このように、自己資金の10万円だけでトレードを行うよりも、レバレッジを効かせて1,000万円でトレードしたほうが、得られる利益も大きくなります。

なお、レバレッジの上限はFX会社によって異なり、国内FX会社では25倍、海外FX会社だと300〜1,000倍と高めに設定されています。

レバレッジを活用する上で注意したい点は、少ない資金で大きな利益を得るチャンスがある一方、損失が出た場合も大きな損失になりやすいことです。

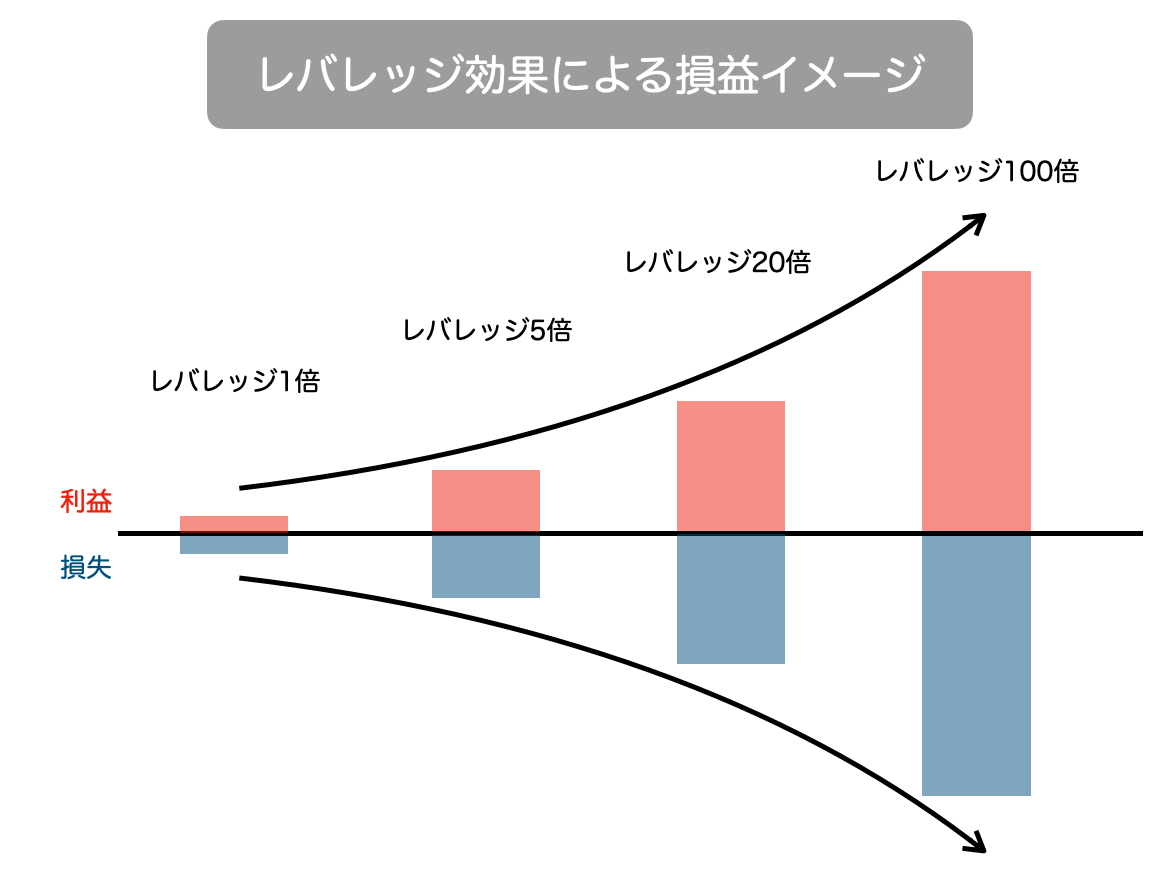

つまりどういうことなのか、わかりやすく示した以下図を使って解説します。

上図の通り、レバレッジ100倍で取引した場合、利益も100倍ですが損失も100倍となり、大きな損失を抱える可能性が高まります。

大損するリスクをおさえたい方は、レバレッジを低く設定して取引をすると良いでしょう。

自分が抱えるリスクの大きさは、レバレッジの大きさによって自分でコントロールすることができます。

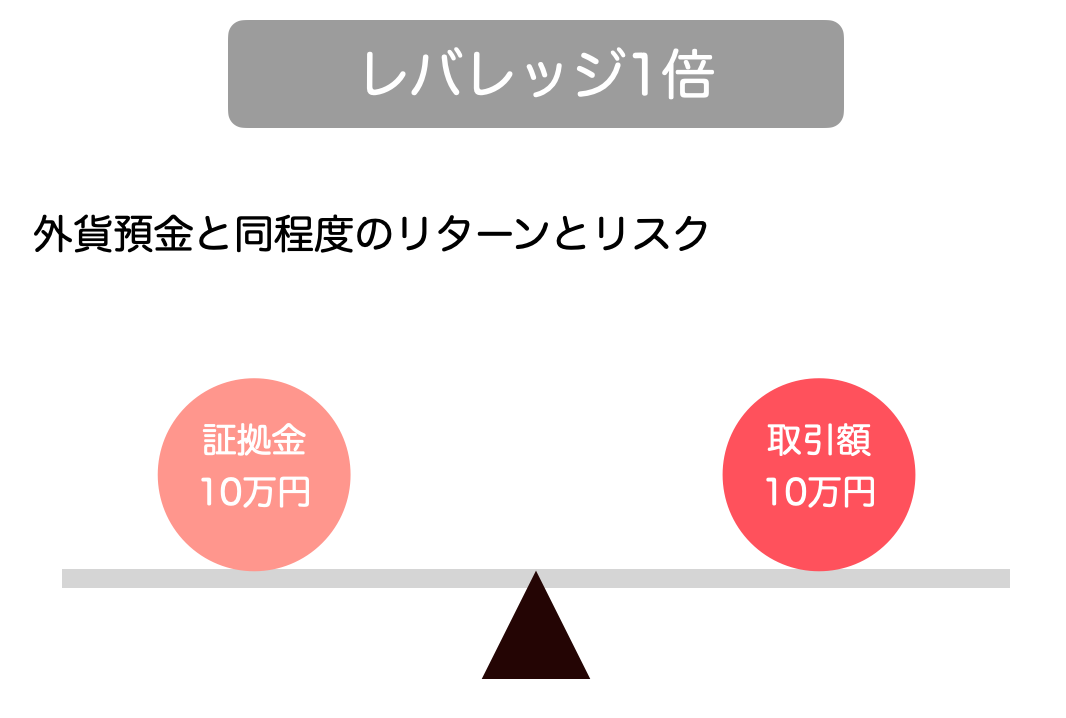

例えば、レバレッジを1倍に設定すれば、抱えるリスクの大きさは外貨預金で運用する場合と同じです。

上図のように、自己資金10万円をレバレッジ1倍でトレードすれば、取引額はそのまま10万円となります。

そのため、外貨預金で10万円を運用する場合と利益や損失は変わりません。

FXでレバレッジ1倍の取引を行えば、利益や損失レベルは外貨預金と同様の運用を、外貨預金より安い取引コストでお得にできることになりますね。

FXをする場合は、自分がどれくらいの利益を求めているのか、またどの程度の損失まで許容できるのかに応じてレバレッジを活用していきましょう。

円高トレンドでも利益のチャンス?

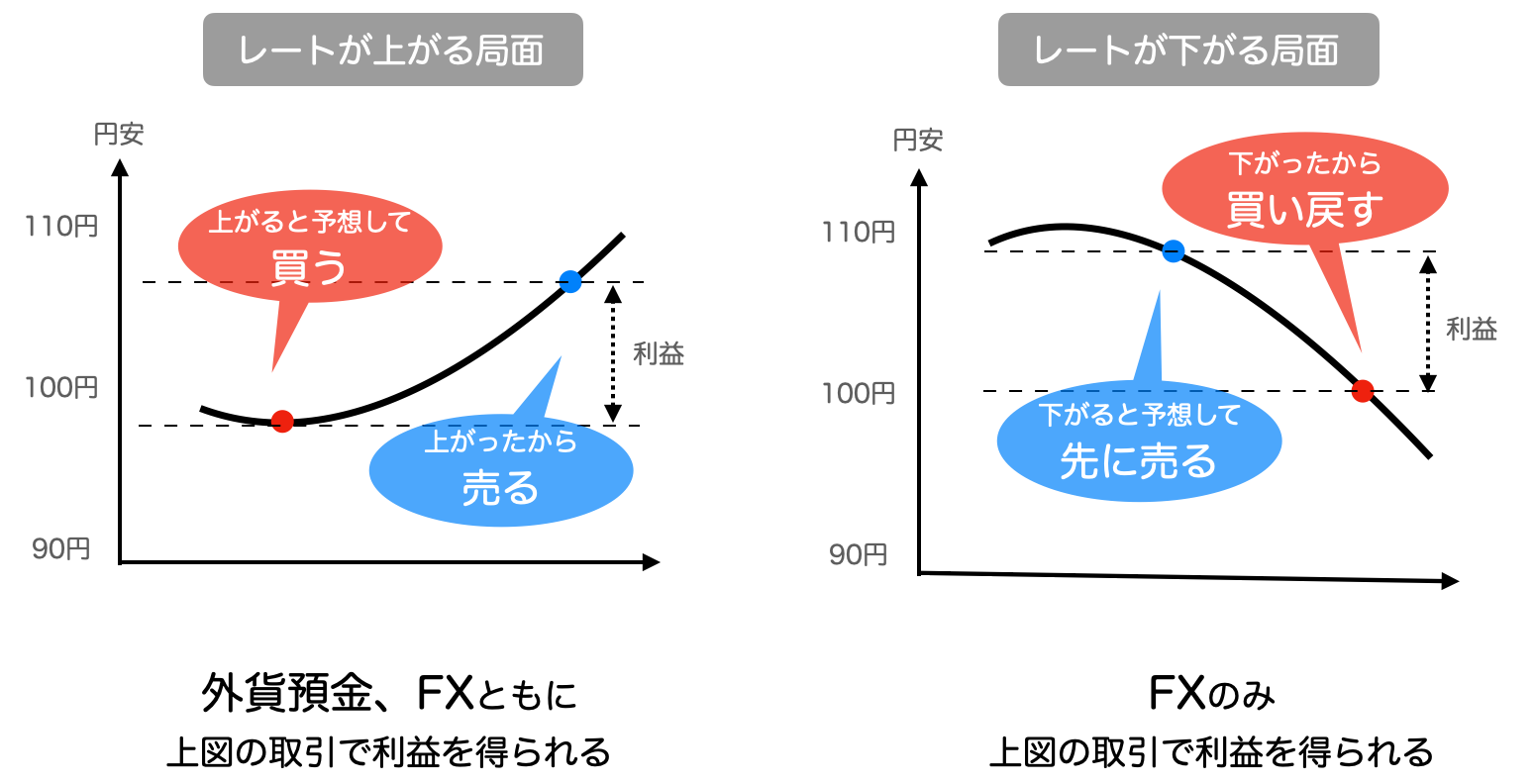

外貨預金とFXでは、利益を得られる機会も異なってきます。

外貨預金の場合は、外貨を「買って売る」という順序でしか取引ができませんが、FXの場合は「買って売る」に加えて、外貨を「売って買い戻す」こともできます。

「売って買い戻す」が可能なことよってFXにどういうメリットがあるのか、以下の図を用いてわかりやすく解説していきます。

左図の通り、「買い」からスタートする外貨預金は、外貨を預け入れたときより円安に動かないと利益を出すことはできません。

一方で、「売り」からも取引を始められるFXでは、右図のようなレートが下がる局面、つまり円高トレンドでも利益を出せるようになります。

レートが上げ局面でも下げ局面でも利益を狙えるFXは、効率よく利益を得ていくことができるという意味で嬉しいですよね。

では、円しか持っていないのに、外貨を売ることができるのはなぜでしょうか?

実はFXは、外貨預金のように通貨を交換する取引ではありません。

なぜなら、FXは「証拠金取引」だからです。

通貨の売買をしても実際には通貨を交換しているわけではないため、外貨を持っていなくても「売り」から取引を始めることができるわけですね。

FXでも利息を受け取ることができる!?

外貨預金とFXの違いは利息を受け取る頻度です。

実はFXでも同様に、金利差による利益を得ることができるんです。

また、外貨預金の利息と違って毎日受け取ることができます。

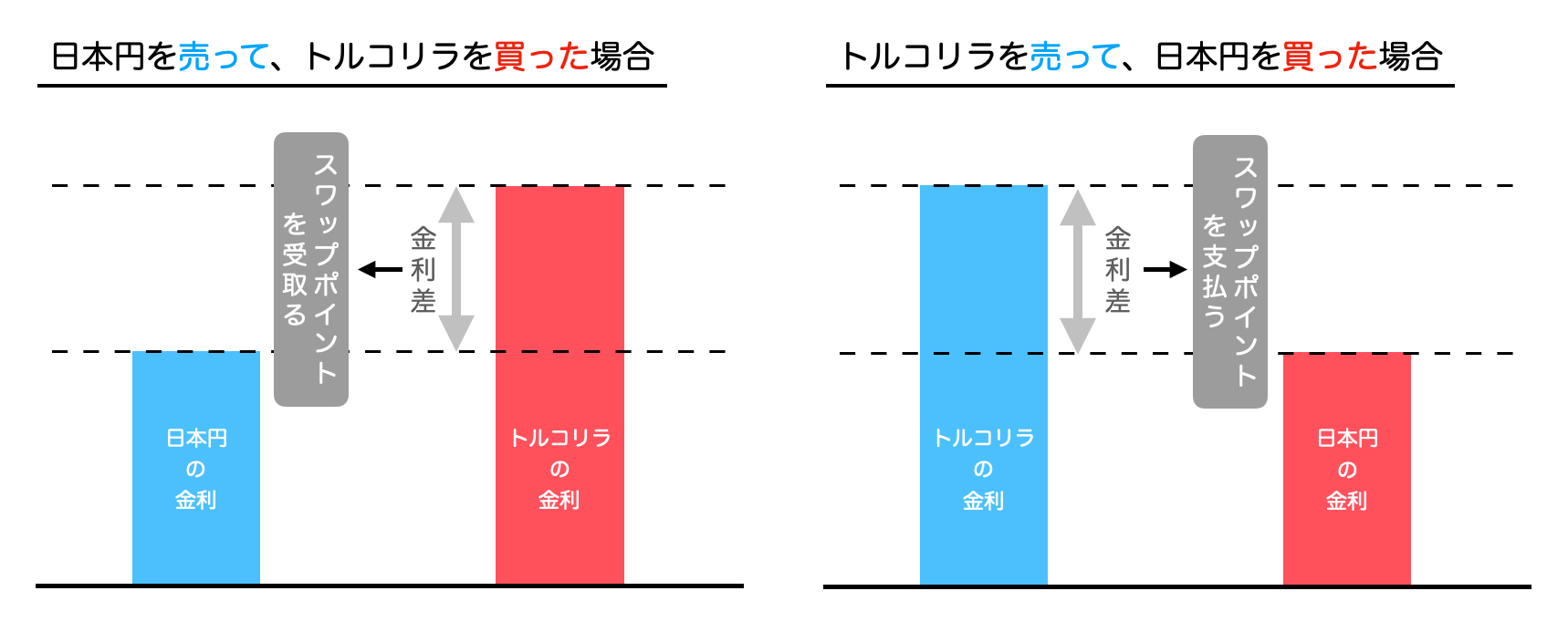

FXでは、これをスワップポイントと呼びます。

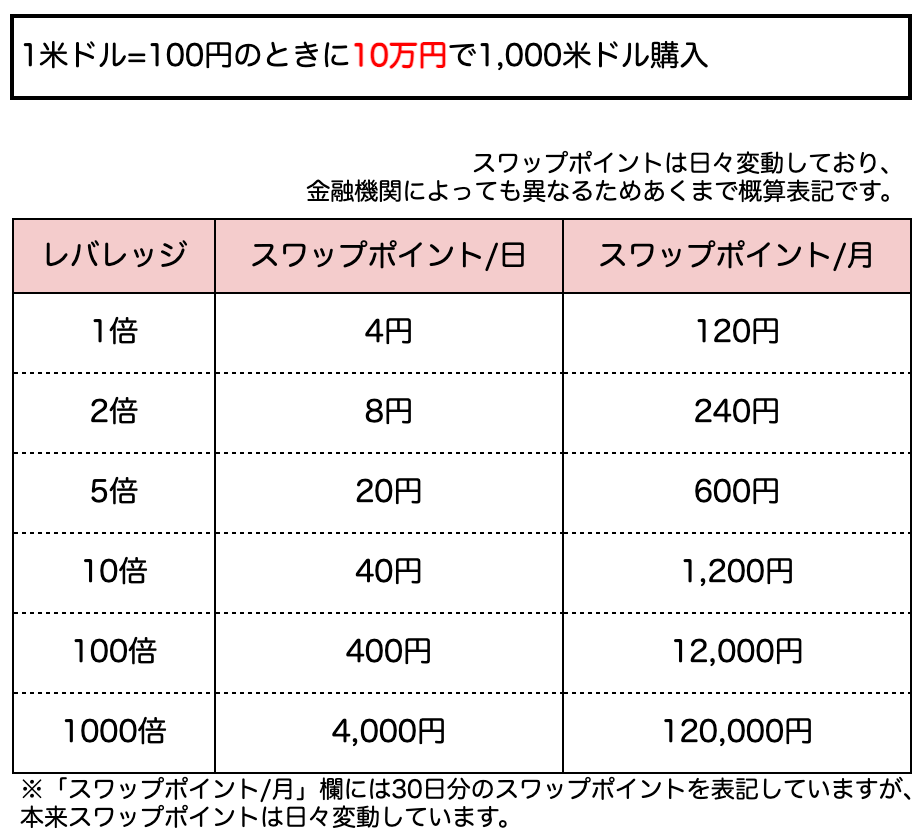

またスワップポイントは、先で説明したレバレッジを高く設定するとその分大きい額になります。

同じ金額で運用しても、レバレッジを効かせず1倍にした場合と、レバレッジ1,000倍にした場合とでは、スワップポイントも1,000倍の差が出ます。

スワップポイントとして獲得したお金で再投資すれば、さらに新たなスワップポイントをもらえるようになり、利益を最大化させることもできますね。

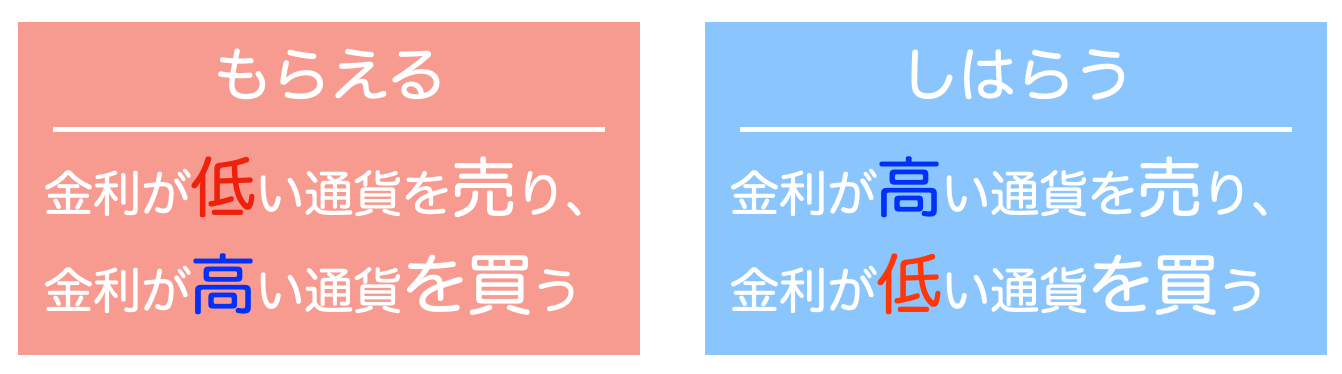

ただし、スワップポイントはもらえるばかりではなく、支払う場合があることにも注意しましょう。

もらえる場合と支払う場合の取引内容をまとめたものが以下の図です。

例えば、金利19%のトルコリラを売り、金利-0.1%の日本円を買った場合は、金利差分のスワップポイントが口座から差し引かれることになります。

なお、スワップポイントはFX会社によって金額が異なります。

主に新興国通貨は高金利といわれており、人気な高金利通貨としてメキシコペソや南アフリカランド等が挙げられます。

スワップポイントは魅力的ですが、これらの高金利通貨をトレードする際は、スワップポイントの支払いが発生してしまわないよう注意しましょう。

りらく

りらく

スワップポイント目的で長期保有するトレード方法もありだなあ。

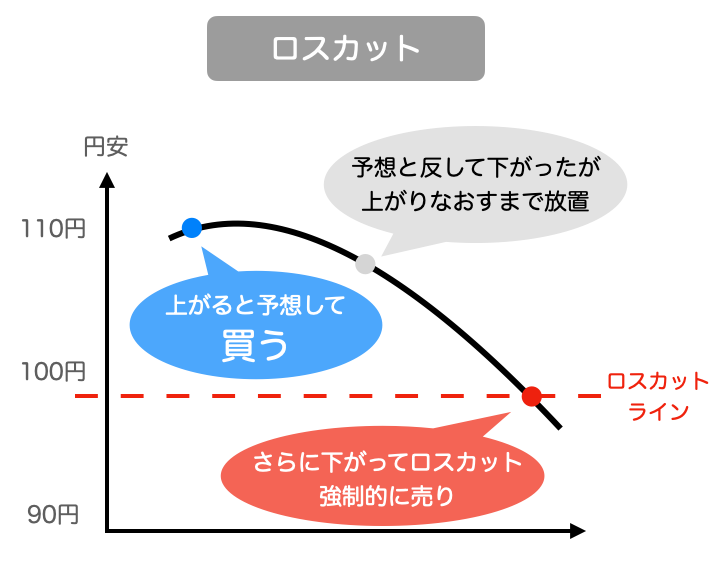

\ 知っておこう / FXのロスカット制度

為替レートが予想と反して含み損が出た場合にしばらく放置して、損失額が小さくなったら、または利益が出たら決済しよう!と考えることはFXでは危険です。

なぜなら、FXには「ロスカット」といわれる制度があるからです。

自動的に強制決済するロスカットは、本来、損失の拡大を防いで投資家の資産を守るための制度です。

つまり、放置してしまうと為替レートがさらに予想と逆に進んだ場合に、さらに損失額が拡大したタイミングで自動決済される可能性があります。

外貨預金であれば引き出すタイミングは自分で選ぶことができるため、預け入れた時よりも円高になっても円安に戻るのを待って放置することも可能です。

ただ、放置したとしても、その後どれくらいの期間で円安トレンドに切り替わるかも、そもそも預け入れ時よりも円安になるかどうかも、先のことは誰もわかりません。

FXでは、レバレッジを効かせて取引できるため、外貨預金よりも損失額が巨額になってしまうケースが十分に考えられます。

そのために、投資家を守るためのFXならではの制度が「ロスカット制度」というわけですね。

外貨預金かFX、初心者へのおすすめはどっち?

結論として、FXのほうが魅力度は高いと言えます。

外貨預金もFXも、通貨の金利差や為替変動による差益を狙うという点で同じですが、取引コストや取引できる相場、レバレッジの有無といった取引環境における差が大きいです。

取引コストも安く、相場にとらわれず利益を狙え、レバレッジも自由に決められることから、初心者でもFXを活用して有利に取引できるでしょう。

ただ、初心者がFXをする上では、特にレバレッジをコントロールすることが重要です。

より大きな利益を狙えるレバレッジの仕組みがFXの醍醐味ともいえますが、これにより想定以上の損失を被る可能性もあります。

最初からハイレバレッジでトレードをするのではなく、低いレバレッジから始めることをおすすめです。

.png)

コメントを残す